一般社団法人 日本ブロックチェーン協会(代表理事:加納 裕三、以下、JBA)は、「暗号資産に関する税制改正要望(2025年度)」を取りまとめ、7月19日に政府へ提出いたしました。

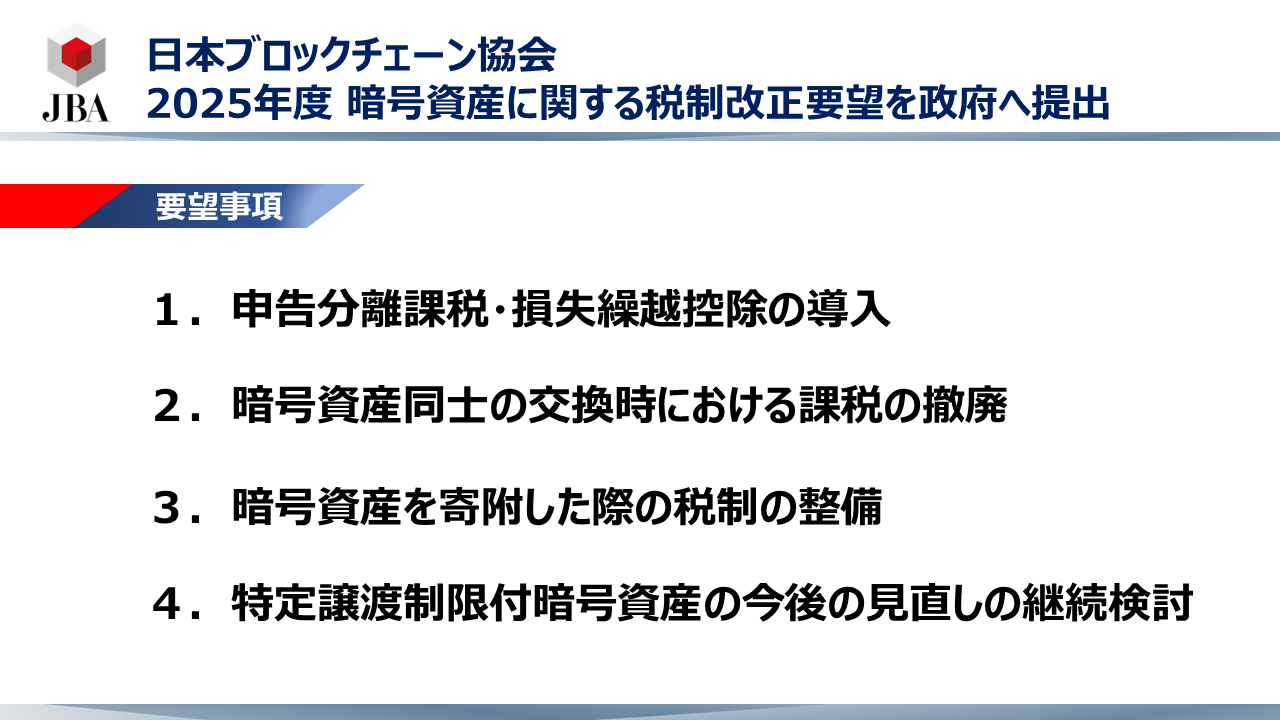

要望1:申告分離課税・損失繰越控除の導入

個人の暗号資産取引にかかる利益に対する課税方法を、総合課税から申告分離課税に変更し、税率を一律20%とすること。また、損失を出した年の翌年以降3年間、その損失を繰り越して、翌年以降の暗号資産に係る所得金額から控除することができるようにすること。暗号資産デリバティブ取引についても同様の扱いとすること。

要望2:暗号資産同士の交換時における課税の撤廃

個人が暗号資産同士を交換した場合には、その交換の都度、発生した利益について個人所得税が課税される。ボーダーレスであるweb3時代の決済においては、暗号資産同士の交換が経済圏の主流となる可能性が高く、発生するトランザクションや交換する暗号資産の種類が多岐に渡ること等から、納税計算が非常に煩雑になり、暗号資産が本来もつ利便性を著しく阻害している。ついては、暗号資産同士の交換に対する課税を撤廃すること。

要望3:暗号資産を寄附した際の税制の整備

個人が暗号資産を寄附した場合、所得税法上の寄附金控除の適用対象となりうること。法人が暗号資産を寄附した場合には特別損金算入限度額までの損金算入の対象になりうること。以上を通達やガイドライン等において公表し明確化すること。また、個人が暗号資産を寄附した場合、租税特別措置法40条における現物寄附のみなし譲渡所得税等の非課税特例と同様、非課税とすること。

要望4:特定譲渡制限付暗号資産の今後の見直しの継続検討

特定譲渡制限付暗号資産の活用状況や将来の環境変化を踏まえ、法人が保有する第三者発行による短期売買目的以外の暗号資産に対する課税方式を、今後、各種の条件なしに期末時価評価課税の対象外とすることを継続検討すること。

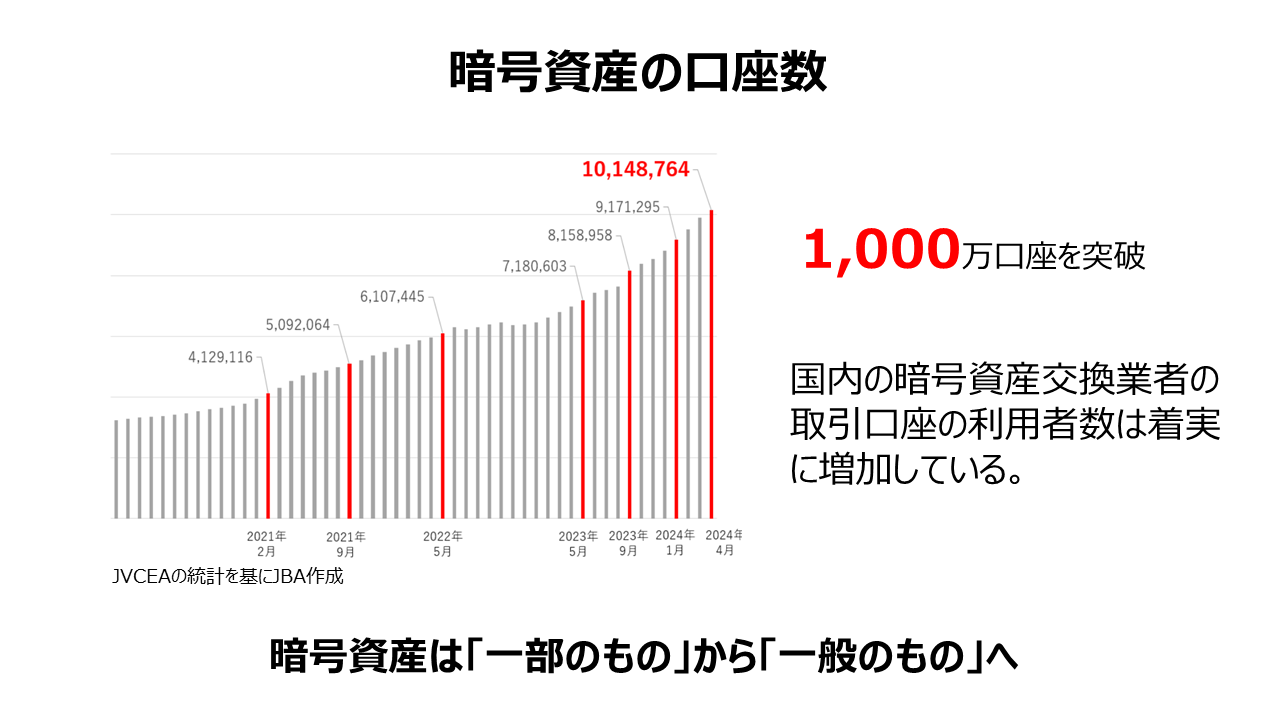

国内の暗号資産口座数は着実に増加しており、2024年4月には1000万口座を突破しました。このことは、暗号資産がかつてのように一部の人だけが保有する限定的なものではなく、一般へ広がり始めていることを示しています。

国内の暗号資産口座数は着実に増加しており、2024年4月には1000万口座を突破しました。このことは、暗号資産がかつてのように一部の人だけが保有する限定的なものではなく、一般へ広がり始めていることを示しています。

しかしながら、我が国の暗号資産保有者数は人口の4.5 %程度と推測されており、これは、米国の15.5 %、韓国13.6 %、ドイツ8.3 %といった諸外国のみならず、世界の平均である6.9 %も下回っている状況にあります。その大きな原因の一つが、税制にあると考えられます。

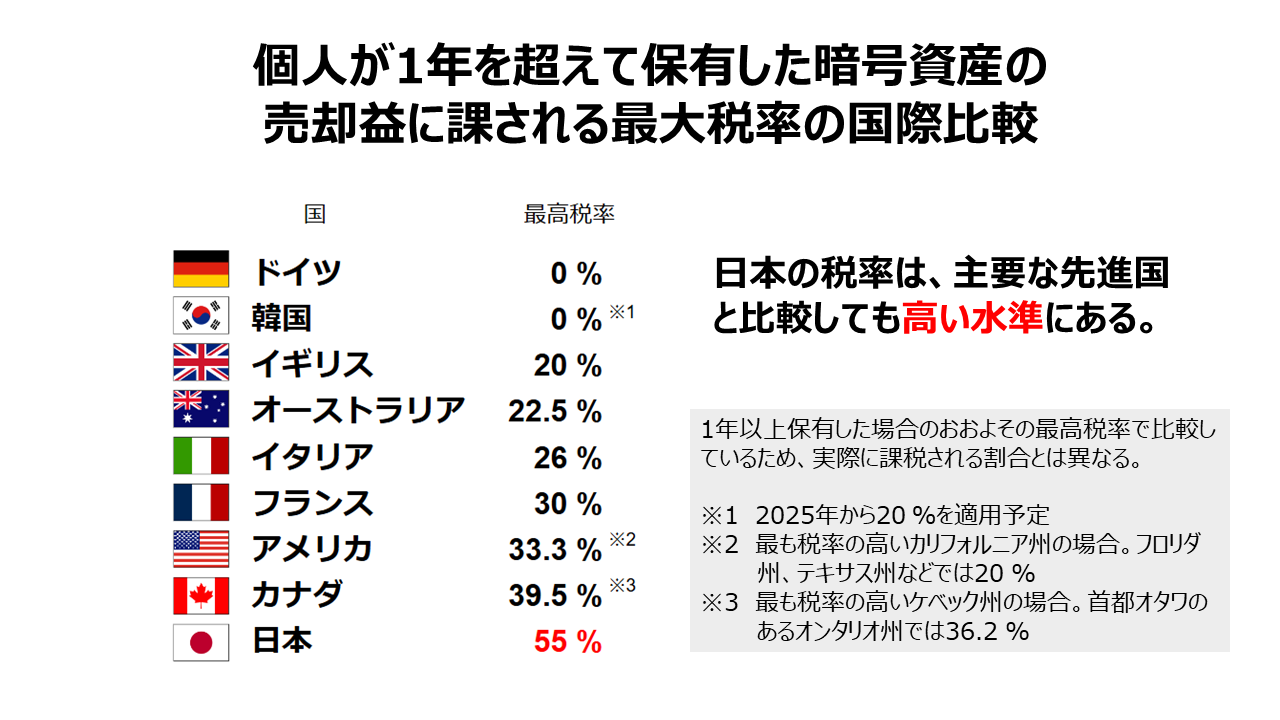

個人が1年を超えて保有した暗号資産の売却益に課される最大税率の国際比較をみても、日本の税率は主要な先進諸国と比較しても高い水準にあるといえます。

個人が1年を超えて保有した暗号資産の売却益に課される最大税率の国際比較をみても、日本の税率は主要な先進諸国と比較しても高い水準にあるといえます。

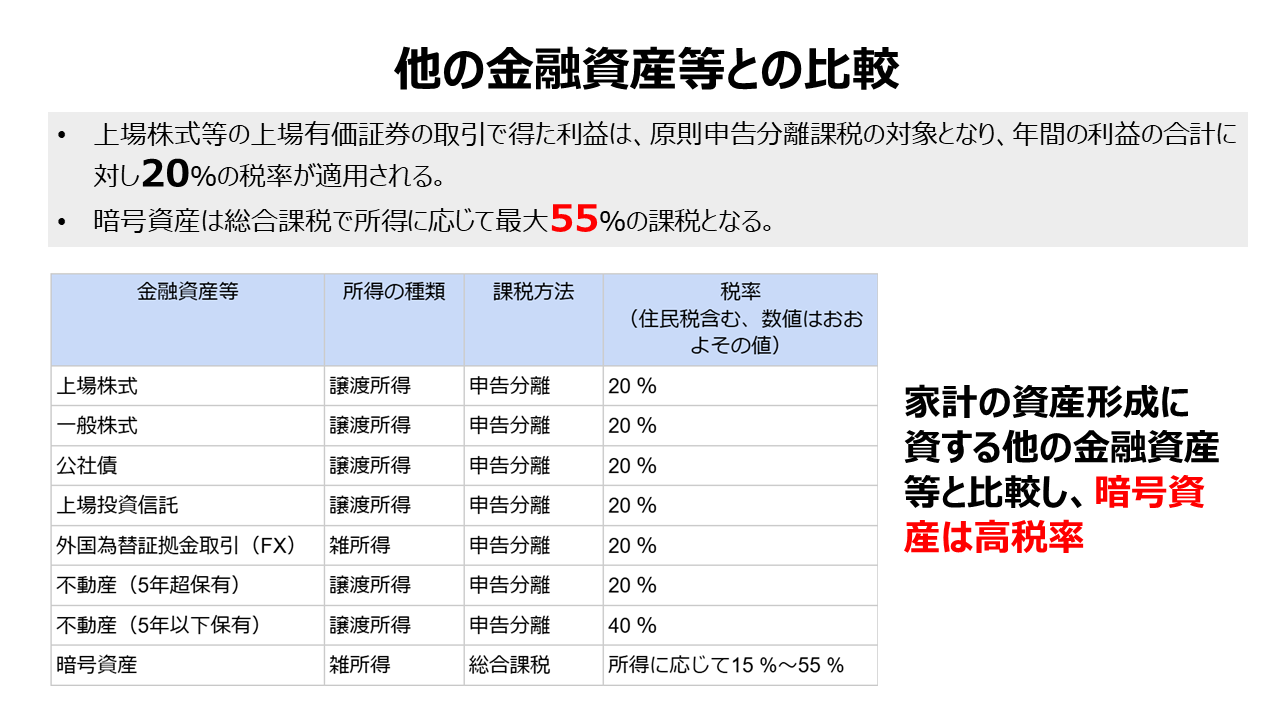

また、国内においても家計の資産形成に資する他の金融資産等と比較して、暗号資産は高い税率を課せられる状況にあります。

また、国内においても家計の資産形成に資する他の金融資産等と比較して、暗号資産は高い税率を課せられる状況にあります。

熾烈な国際競争が繰り広げられている世界で、web3が我が国の次世代を担う基幹産業として成長し世界をリードするためには、web3市場参加者のさらなる増加と取引の活性化、それに伴う暗号資産の流動性の向上は欠かせません。JBAは、このための喫緊の課題である暗号資産の税制改正を強く要望します。